La actividad inversora en el ámbito Food Tech se ha mantenido en un perfil bajo durante el verano. Los últimos tres meses han movido aproximadamente $758 millones hacia un total de 51 compañías del sector food tech, $165 en junio, $170 en Julio, y unos más interesantes $423 millones en agosto, según el informe de Rosenheim Advisors. Si lo comparamos con el mismo periodo del año pasado, la actividad en número de operaciones se ha reducido un 21%, descenso que se acentúa hasta el 56% si observamos la cifra global de inversión. También el valor medio de las operaciones se ha reducido de unos $14 millones al entorno de los $8 millones (excluyendo alguna operación en fase “later stage” que ha estado por encima de los $100 millones). Estas cifras, continúan una tendencia ya registrada en los meses anteriores, y sitúan el montante total de inversión en los ocho primeros meses por encima de los $3.200 millones, algo lejos del récord de $6.800 millones con los que cerró 2015.

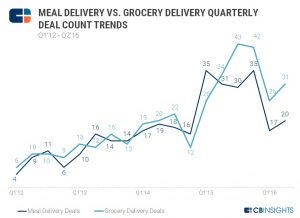

El segmento de Food Delivery (incluyendo e-Grocery), sigue tirando del carro de la inversión en food tech, ya que acapara el 80% del capital invertido y más de la mitad de los acuerdos. En cualquier caso, no llega a alcanzar los niveles récord de 2015. Según los datos de CB Insigiths correspondientes al segundo trimestre de este año, el nivel de actividad se situaría por debajo incluso de los volúmenes alcanzados en 2014. Aunque con un aspecto interesante a tener en cuenta, ya que, por primera vez, el subsegmento de grocery delivery estaría tomando la cabecera en cuanto a volumen de inversión, por delante de las de meal delivery (78 operaciones por valor de 955$ millones vs. 60 operaciones por $701 millones, respectivamente, en los ocho primeros meses del año). Un fenómeno que se entiende mejor si lo encuadramos dentro de otro hito importante, en EEUU, donde este año, por primera vez, el gasto en hacer la compra ha superado la cifra del gasto en comer fuera de casa. La tan mencionada burbuja del food delivery estaría relajándose, y dejando el testigo a otras tendencias dentro de esta industria.

El segmento de Food Delivery (incluyendo e-Grocery), sigue tirando del carro de la inversión en food tech, ya que acapara el 80% del capital invertido y más de la mitad de los acuerdos. En cualquier caso, no llega a alcanzar los niveles récord de 2015. Según los datos de CB Insigiths correspondientes al segundo trimestre de este año, el nivel de actividad se situaría por debajo incluso de los volúmenes alcanzados en 2014. Aunque con un aspecto interesante a tener en cuenta, ya que, por primera vez, el subsegmento de grocery delivery estaría tomando la cabecera en cuanto a volumen de inversión, por delante de las de meal delivery (78 operaciones por valor de 955$ millones vs. 60 operaciones por $701 millones, respectivamente, en los ocho primeros meses del año). Un fenómeno que se entiende mejor si lo encuadramos dentro de otro hito importante, en EEUU, donde este año, por primera vez, el gasto en hacer la compra ha superado la cifra del gasto en comer fuera de casa. La tan mencionada burbuja del food delivery estaría relajándose, y dejando el testigo a otras tendencias dentro de esta industria.

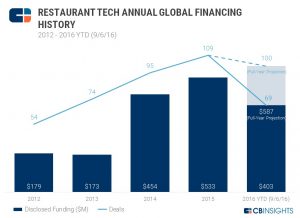

Por ejemplo, a la categoría de restaurant tech. En lo que llevamos de año, se han formalizado 69 acuerdos en este segmento, por valor de $403 millones, según CB Insights.  De continuar a este ritmo -estima la consultora- las cifras de inversión en restaurant tech estarían en el camino de alcanzar un récord anual, en torno a los $600 millones.

De continuar a este ritmo -estima la consultora- las cifras de inversión en restaurant tech estarían en el camino de alcanzar un récord anual, en torno a los $600 millones.

También, según Rosenheim, se aprecia el ímpetu de las iniciativas ligadas a conceptos como lo orgánico y la alimentación limpia y saludable. De hecho, la mitad de las adquisiciones y una tercera parte de lo invertido encaja en este marco.

En esta línea, y mirando ya los primeros ocho meses del año, la actividad de M&A se ha ralentizado un 18%. Según Brita Rosenheim, este aspecto refleja un cambio en la estrategia de de inversión corporativa, según la cual las empresas se estarían decantando por las aportaciones de capital más que por adquisiciones completas. Por ejemplo, Yelp, tras cinco compras para construir su plataforma, este verano ha optado una inversión estratégica en NoWait.

Algunos de los movimientos de este verano han tenido como objeto el posicionamiento geográfico de algunos importantes actores. Por ejemplo, JustEat ha dejado en manos de Takeaway.com sus negocios en Holanda y Bélgica, para centrarse en sus mercados clave. Entre tanto, su competidor, Deliveroo, con presencia en 12 países de Europa, Asia y Oriente Medio, también cuenta con el apoyo de los inversores, ya que ha conseguido captar $275 millones, con los que fortalecerá su presencia en estos mercados.

Entre las operaciones destacadas del periodo estival, podemos incluir también a la española Glovo, especializada en el servicio on demand de cualquier tipo de producto, incluyendo, claro, el food delivery, y que ha levantado $5.6 millones. Actualmente cuenta con 300 partners y 200.000 usuarios y tiene previsto invertir los fondos captados en consolidar su presencia en España expandiéndose a otras ciudades.

Cooked Chicago, un servicio de meal delivery en formato de entregas semanales –similar a la española Wetaca-, ha adquirido Chefmade, su competidor en este mismo modelo de servicio. Parte del equipo se integrará en Cooked, entre ellos, su co fundadora Sarah Arel que se convierte en directora de crecimiento creativo.