Tabla de contenidos

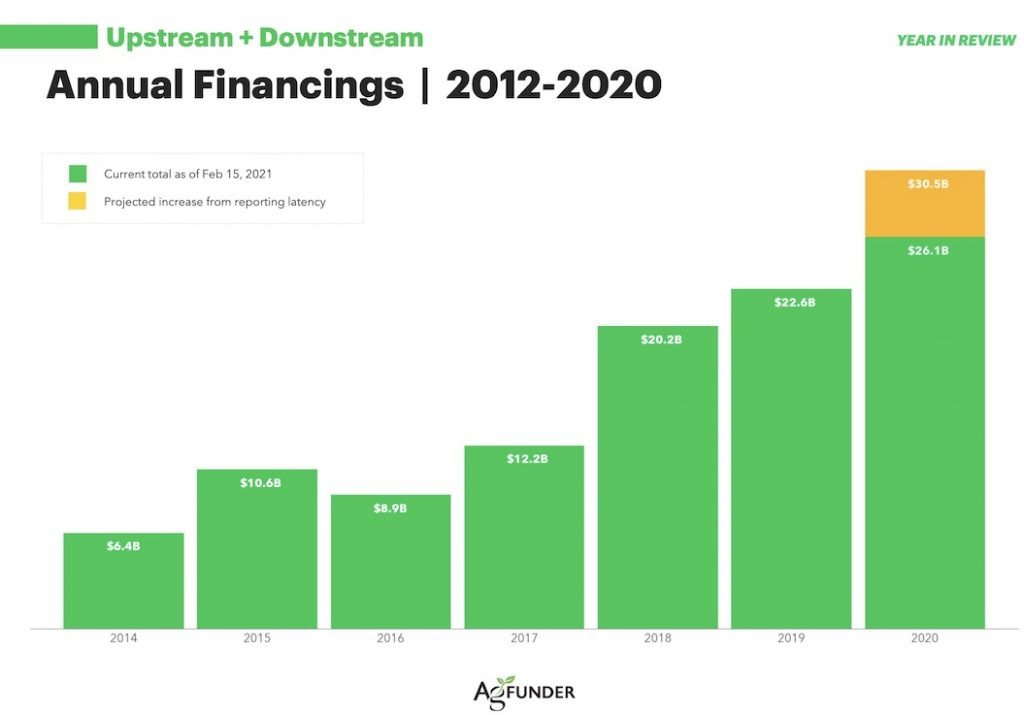

Al contrario de lo que fue para casi todos, el 2020 fue un buen año para la inversión en AgriFoodTech o sector de la tecnología agroalimentaria, como ya lo indicaba el informe del primer semestre del año pasado de AgFunder. Las startups recaudaron $26,1 mil millones en 2020 y experimentaron un aumento interanual del 15.5%, valor que se espera aumente a más de $30 mil millones a medida que salgan a la luz nuevos acuerdos llevados a cabo en 2020. Esto representaría un crecimiento del 34,5% con respecto a 2019.

Ya se puede decir que el sector AgriFoodTech no es experimental ni arriesgado. La primera ola de innovadores de todas las categorías está evolucionando rápidamente y generando rondas de crecimiento cada vez más grandes. La media de las rondas late-stage y de crecimiento aumentó en un 17% y 29% respectivamente.

El sector AgriFoodTech ya no es experimental ni arriesgado

“Como observamos en nuestra revisión de mitad de año, ahora es el momento de invertir en tecnología agroalimentaria. La pandemia de Covid-19 ha puesto de relieve la importancia de las cadenas de suministro eficientes y de las formas alternativas de cultivar, procesar, transportar y vender alimentos a los consumidores”, expresa Louisa Burwood-Taylor, head of Media&Research de AgFunder.

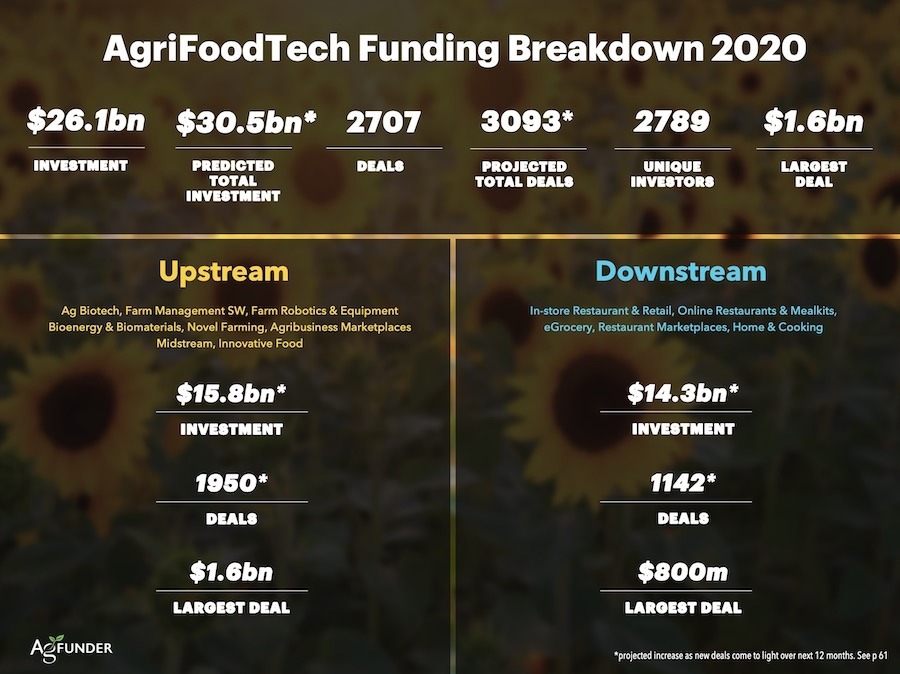

La inversión en agrifoodtech upstream supera a la downstream

Hay algo novedoso en el informe de este año: la inversión upstream -en startups que tienen que ver directamente el sector primario y la producción de materias primas y no con el consumidor final- sobrepasó por primera vez en siete años a la inversión downstream. Si bien los inversores continuaron apostando por categorías importantes de downstream como el eGrocery, el año pasado se volvieron más afines a lo relacionado con la producción de alimentos.

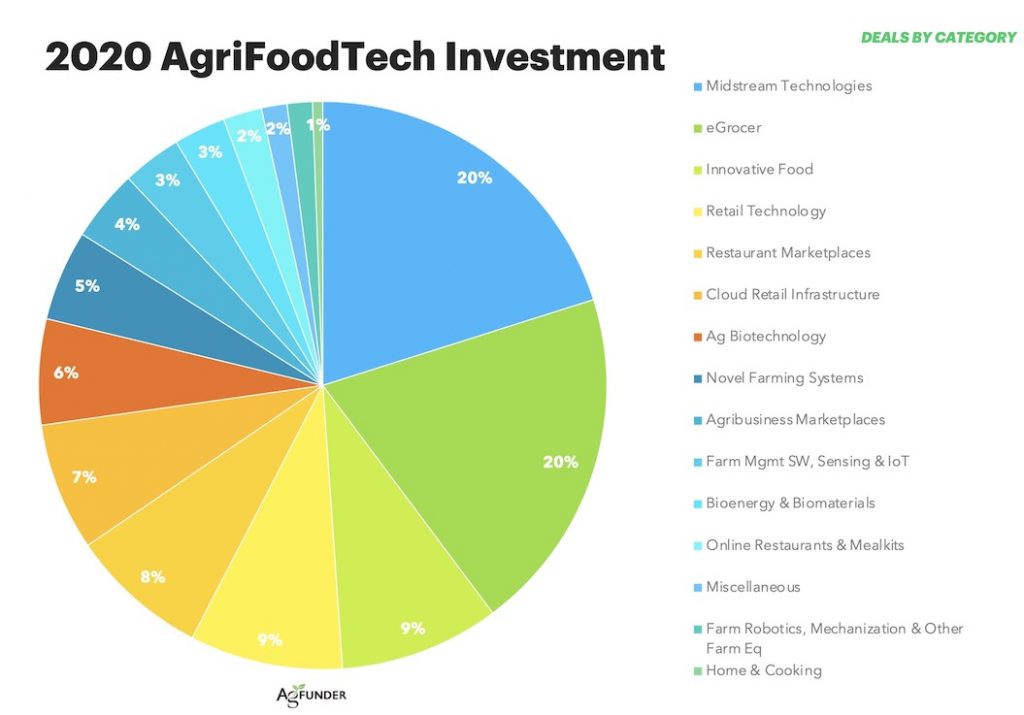

Fueron las categorías Midstream Tech e Innovative Foods las que lideraron la inversión upstream con una suma de $15,8 mil millones. La categoría de startups de Midstream Tech cerraron el año con un 30% más de acuerdos respecto al 2019 y con una inversión de $1,6 mil millones para la compañía de cadena de frío Lineage Logistics.

Tecnologías midstream

Aunque la cadena de suministro de alimentación destacó por su resiliencia durante la pandemia, hubo algunos puntos en los que el impacto fue desastroso durante 2020. Por ejemplo, en mataderos, plantas de procesado cárnico, cosechas sin recoger por los riesgos, entre otros. Ante estas situaciones, las compañías están buscando soluciones tecnológicas en el ámbito de la robótica y la automatización. Destaca aquí, la súper ronda de Lineage Logistics de $1.600M.

Proteínas alternativas, neo-agricultura, biotech, valores al alza

Respecto a las compañías de Innovative Foods, el crecimiento de operaciones rondó el 60%. Tal y como viene ocurriendo año tras año, las alternativas alimentarias en el ámbito de las proteínas no dejan de ser una tendencia al alza, a medida que cada vez más consumidores se cuestionan el origen de lo que consumen. Incluso con la incertidumbre que traía consigo la pandemia, Impossible Foods fue capaz de recaudar $500 millones al comienzo de la misma, lo que indica la confianza de los inversores en esta categoría en concreto y también la evolución de la amplitud del capital disponible para las nuevas empresas de tecnología alimentaria. Otras inversiones significativas incluyen las de Mephis Meat ($161M), Perfect Day Foods ($160M) o The Not Company ($85M).

También ha tenido un buen año la ganadería de insectos, con varias operaciones como la de las francesas Innova Feed ($(166M) e Ynsect ($139M+65$). Entre las nuevas formas de agricultura también siguen tirando con fuerza las propuestas de indoor farming, lideradas por la alemana Infarm ($170M) y seguidas de Plenty ($140M) o las dos operaciones de Gotham Greens ($45+42M).

eGrocery y Delivery, siguen a la vuelta de la esquina

Otro de los segmentos beneficiados por los efectos del Covid-19, ha sido el e-grocery. Especialmente en China, cuyas operaciones acaparan el 57% de toda la inversión en este sector, con $2.900 millones. Fuera del gigante asiático, llaman la atención las tres rondas cerradas por Instacart ($225+$200+$100). Parece que se alejan de la compañía de entrega de alimentos en 1h las nubes negras que se cernían sobre ella cuando Amazón cerró la compra de su principal partner Whole Foods. Al menos, así parecen creerlo los inversores.

En el campo del reparto a domicilio, destacan tres modelos diferentes. La interesante propuesta de REEF Technologies que ($700M), los vehículos autónomos de Nuro ($500M) y la estrella latinoamericana del delivery, Rappi ($300M).

USA y China lideran, EU se mantiene

La tendencia de los últimos años indicaba lo contrario: inversores nacionales y extranjeros apostaron por otros países a medida que se desarrollaban los ecosistemas de tecnología agroalimentaria. En 2020 la inversión en empresas estadounidenses recuperó una participación de mercado con un 37% de la actividad de negociación y un 51% de los dólares comprometidos (frente al 34% y 44% respectivamente). Empresas como Lineage Logistics, Impossible Foods y Nuro están en el centro de este crecimiento con una recaudación de más de $500 millones en rondas.

Europa mantiene su actividad de inversión en niveles similares a 2021

China, por su parte, perdió participación de mercado de inversión en AgriFoodTech con una caída del 21% en el número de acuerdos. Sin embargo, experimentó un aumento interanual del 58% en el total de inversiones gracias a algunos acuerdos relevantes en el sector de servicios downstream, particularmente en el de eGrocery. En Europa, la actividad de negociación e inversión sufrió pocos cambios y tan solo se experimentó un aumento del 5% en el total de transacciones cerradas. Reino Unido continúa liderando el sector AgriFoodTech en el continente, a pesar de la incertidumbre atada al Brexit, seguido de Francia.

Europa mantiene su actividad de inversión en niveles similares a 2021, aunque registra un incremento del 5% en el número de operaciones. Reino Unido, Francia e Israel lideran la lista de inversión en AgriFoodTech en Europa.

Previsiones para 2021

AgFunder hace sus previsiones de inversión en AgriFoodTechpara lo que queda de año:

- Las empresas en etapas iniciales se harán públicas a través de Special Purpose Acquisition Companies (SPAC). “Los SPAC crean un entorno de salida más dinámico y la posibilidad de crear nuevas empresas alimentarias de alto crecimiento. Esto impulsará la inversión en las primeras etapas, creará incentivos para la innovación y el espíritu empresarial, y acelerará aún más la desaparición de las empresas alimentarias establecidas”, afirman.

- El eGrocery continuará revolucionando el comercio tradicional. Los teléfonos superarán a las estanterías de las tiendas como medio para que el consumidor conozca nuevos productos. El poder de las marcas tradicionales disminuirá a medida que los consumidores descubran y favorezcan las marcas emergentes más pequeñas.

- La ganadería irá volcándose cada vez más hacia prácticas regenerativas, neutralidad de CO2 y ofertas premium, a medida que los productos plant-based alcanzan el mercado de consumo y son más asequibles.

Excelentes noticias. Todo esta por venir. Gracias por la información.!